La letra de cambio es un medio de pago que goza de garantía de cobro, indicando el importe exacto a cobrar antes de un plazo determinado

Letra de cambio. Para qué sirve

Una letra de cambio es un mandato en virtud del cual, la persona que emite el documento (librador), ordena al librado el pago de una cantidad de dinero, en una fecha concreta llamada «de vencimiento», a favor de un tercero, cuya identificación debe constar en la letra. Su principal ventaja es que se puede transferir un derecho de cobro por endoso y obtener así liquidez de forma inmediata o en el corto plazo.

Se trata de un título de crédito formal oficial y timbrado. El Estado garantiza la deuda y un medio de pago si cumple con los requisitos contemplados en Ley Cambiaria y del Cheque 19/1985. Si al vencimiento no se efectua el pago, el beneficiario puede reclamar el documento en los tribunales. Es importante tener en cuenta que la letra de cambio exige la aceptación explícita del deudor.

Intervinientes en una letra de cambio

Al menos tiene que haber 3 intervinientes, aunque puede haber mas en función de la complejidad de la transacción:

1– Librador: Es la persona, física o jurídica, que emite la letra de cambio. Elabora el documento y da la orden de pago. Determina la obligatoriedad de pago sobre el deudor (librado).

2- Librado: Es el deudor y está obligado a abonar el importe de la letra en su fecha de vencimiento. Acepta la orden de pago y se compromete al pago. Si no acepta expresamente, no queda obligado al pago de la misma. En caso de que no pague el beneficiario podría reclamar el pago al librador.

3- Tomador/beneficiario: Es persona que recibirá el pago a su vencimiento, el beneficiario de la letra de cambio. Puede coincidir con el librador o no, esto dependerá de si la letra ha sido endosada a lo largo de su vida útil. Cuando esto ocurre, hay más participantes.

4- Endosante: Tiene la letra en su poder pero por necesidades de liquidez, opta por transmitirla a un tercero.

5- Endosatario: Recibe la letra, siendo el nuevo beneficiario de la misma. Puede ser una persona física o jurídica. En la práctica suele tratarse de entidades financieras.

6- Avalista: Garantiza que el dinero será abonado incluyendo su firma en la letra de cambio. Está obligado a pagar, pero tiene la opción de repetir contra el librado para reclamar la cantidad abonada.

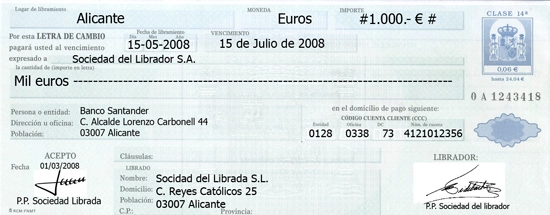

Ejemplo de letra de cambio

Una letra de cambio debe contener siempre la siguiente información:

- Lugar de libramiento.

- Moneda.

- Importe.

- Por esta letra de cambio pagará usted al vencimiento expresado a: el librador.

- Fecha de libramiento.

- Fecha de vencimiento: indicar los días.

- Tasa de timbres y actos jurídicos documentados: Incluye un número de identificación de la letra.

- Importe en letra.

- Domicilio de pago: Número de cuenta donde se va a cobrar, nombre de la entidad bancaria y dirección de la oficina.

- Aceptación: incluye la fecha.

- Todos los datos de la empresa que va a abonar la letra.

- Firma del librador.

Características de la letra de cambio

- Formalidad: debe redactarse conforme a unos los requisitos legales exigidos en la LCCH.

- Autonomía: es un título que contiene derecho en sí mismo. Derecho de crédito.

- Dinerario: el pago siempre se indica en una cantidad dineraria.

- Literal: la cantidad se expresa y se paga en el importe exacto.

- Determinada: se detalla plazo de vencimiento y lugar de pago.

- Transmisible: la letra de cambio es transmisible mediante endoso.

- Carácter solidario: es vinculante de forma solidaria a todos los que la firman.

Endoso

El endoso es la transmisión de la letra de cambio a otra persona.

En virtud del endoso, el poseedor de la letra, que pasa a ser el endosante, se la transmite a otra persona, llamado endosatario, quien se convierte en el nuevo beneficiario.

El endoso sólo es posible si se trata de una letra de cambio del tipo “a la orden”. Tampoco es posible transmitir parcialmente la letra, siempre debe hacerse de forma completa. Asimismo, es imprescindible que aparezca la firma del endosante para que la operación sea válida. Por último, la letra de cambio tiene que indicar un titular, de lo contrario se endosa “al portador” y la podrá cobrar cualquiera que la presente.

El endoso en la letra de cambio es indefinido, y esta es una de las razones por las que más se utiliza, porque permite obtener liquidez.

Descontar letra de cambio

El descuento de una letra de cambio, es una operación que permite acudir una entidad financiera para recibir el adelanto del importe, a cambio de endosarle la letra a la misma, con un descuento o comisión.

Normalmente es conveniente ser cliente habitual de la entidad financiera, pues es la forma en que esta tenga confianza en la capacidad de pago del endosante, y admita la letra para su descuento. De lo contrario, podría rechazar la transacción.

Descontar una letra de cambio es una operación muy común en el día a día de las empresas para conseguir financiación a corto plazo. Es relativamente frecuente que no puedan esperar hasta la fecha de vencimiento para presentar los efectos al cobro, por ello conseguir el abono dando una parte al banco, supone una solución óptima.

Indudablemente, la parte negativa es que la entidad bancaria se quedará con una parte del importe total, en concepto de intereses y gestión, que dependerá, entre otros factores del tiempo que falte para hacer efectivo el cobro.

Cláusulas potestativas

No a la orden: Impide el endoso, aunque la circulación se mantiene por vía de cesión de crédito.

Prohibición de aceptación: Faculta al librado para limitar una parte del importe.

Nulidad: Se regulan situaciones en las cuales la letra de cambio sería considerada nula, perdiendo toda validez.

Domiciliación: Especifica el domicilio de un tercero para que la letra de cambio sea pagada.

Sin gastos: Exonera al tenedor de levantar el protesto por aceptación o falta de pago.

Protesto de una letra de cambio

El protesto es el mecanismo para reclamar cuando se ha llegado a la fecha de vencimiento y la letra no se cobra.

Es un acto notarial que se debe realizar en los tres días hábiles siguientes al vencimiento y, de este modo, acreditar el impago. También es válida una declaración firmada por la entidad bancaria en la que se haya domiciliado el pago.

Es muy importante tener en cuenta que el protesto solo puede hacerse cuando la propia letra contempla la cláusula «con protesto notarial» o «con gastos», de lo contrario, no podrá realizarse el protesto.

Una vez presentado, el notario levanta acta comunicando al librado de la letra de cambio que ésta ha sido protestada. A partir de ese momento, el librado tiene dos días hábiles para pagar la letra de cambio ante notario.

Una vez abonada, el librador podrá formular las alegaciones que estime convenientes. Si transcurren dos días, y el librado no paga, el notario devolverá al tenedor o beneficiario la letra de cambio, junto al acta de protesto, y las manifestaciones del librado, pudiendo emprender las acciones legales que considere oportunas contra este.

Comparativa entre letra de cambio y pagaré

La principal coincidencia es que ambos documentos obligan al pago de una deuda una vez cumplido el plazo establecido.

Las principales diferencias son:

En un pagaré, es el deudor el que extiende el documento, y reconoce contraer una deuda con un tercero. En una letra de cambio será es el librador, como acreedor, el que lo hace, imponiendo la obligación de pago sobre el librado.

Respecto al número de intervinientes, el pagaré solo tiene dos, mientras que en una letra de cambio, serán tres como mínimo (librador, librado, tomador).

La letra de cambio no tiene intereses, una vez vencida la deuda, el deudor pagará la cantidad que se especifica en el título. En un pagaré, a la deuda se le repercute un interés.